ابزارها و الگوهای تحلیل تکنیکال (آنچه برای تحلیل نیاز دارید)

ابزارها و الگوهای تحلیل تکنیکال هم مثل آچار پیچگوشتی میمونن. اگه نباشن نمیشه کار تخصصی انجام داد. نمیشه به یه تحلیل درست و بیدردودرمون رسید. ابزارها و الگوهای تحلیل تکنیکال برای بهبود تشخیص معامله و نحوهی انجام دادن اون بهمون خیلی کمک میکنه.

چند بار بهتون گفتیم درآمد دلاری داشته باشید؟! کِی میخواهید کارتون رو شروع کنید؟ تو دنیایی که داره وارد فضای مجازی میشه و همه چی رو میشه از اینترنت به دست آورد، هنوز داری فکر میکنی که “چه میشه کرد”؟ خب ما بهتون میگیم! توی این پست قراره راجع به ابزارهای تحلیل تکنیکال صحبت کنیم. این پست میشه “بسم الله” کار شما! بریم ببینیم این ابزارها و الگوها چی هستن؟

مروری بر الگوهای تحلیل تکنیکال

اول از همه باید بدونیم تحلیل تکنیکال خودش چی هست؟

تحلیل تکنیکال (Technical analysis) روشیِ که برای ارزیابی سرمایه گذاریها و شناسایی فرصتهای معاملاتی از طریق تجزیه و تحلیل روند آماری جمعآوریشده از فعالیتهای تجاری، مانند حرکت و حجم معامله به دست میاد. بر خلاف تحلیلگرای فاندامنتال (بنیادی) که تلاش میکنن ارزش ذاتی یک اوراق بهادار یا ارزی رو ارزیابی کنن، تحلیلگرای تکنیکال برای نقاط قوت و ضعف یک اوراق بهادار بر الگوهای حرکت قیمت، ابزارهای نموداری و سیگنالهای تجاری تکیه میکنند.

از تحلیل تکنیکال در معاملات مختلفی میشه استفاده کرد. این معاملات شامل سهام، معاملات آتی، بازارهای بورس، فارکس و کریپتو و سایر اوراق بهادار میشه.

امروزه الگوهای تحلیل تکنیکال بر پایهی سه فرض اصلی است

1) بازار همه چیز رو تخفیف میده

خیلی از متخصصان از تحلیل تکنیکال انتقاد میکنند چرا که فقط روی حرکت قیمت تمرکز داره و عوامل فاندامنتالی رو نادیده میگیره. تحلیلگران تکنیکال معتقدند که همه چیز از اصول شرکت و عوامل گسترده بازار گرفته تا روانشناسی بازار از قبل در یک سهم وجود داره. این نیاز قبل از تصمیمگیری در مورد سرمایهگذاری به طور جداگانه باید در نظر گرفته بشه. تنها چیزی که باقی میمونه اینه که تحلیل حرکات قیمته که تحلیلگران تکنیکال اون رو محصول عرضه و تقاضا برای یک صحنه خاص در بازار میدونن. پس یادتون نره بازار همیشه یه فرصت دوباره به همه میده تا بتونیم در آن معامله کنیم. این شما هستید که باید تصمیم درستی برای سرمایهگذاری در بازار و ارز درستی داشته باشید.

2) قیمت در روند حرکت میکنه

تحلیلگران تکنیکال بر این باورند که قیمتها در روندهای کوتاهمدت، میانمدت، و بلندمدت حرکت میکنن. به عبارت دیگه قیمت یک سهم یا ارز احتمالاً روند گذشته را پیش میگیره و بیشتر استراتژیهای معاملات تکنیکی بر اساس این فرض است.

۳) تاریخ تمایل به تکرار داره

تحلیلگران تکنیکال معتقدند که تاریخ بازار تمایل به تکرار داره. ماهیت تکراری حرکت قیمتها اغلب به روانشناسی بازار نسبت داده میشه که بر اساس احساساتی مانند ترس یا طمع زیاد قابل پیشبینی است.

تحلیل تکنیکال از الگوهای نموداری برای تجزیه و تحلیل این احساسات و حرکات بعدی بازار برای درک روند استفاده میکنه. در حالی که بیش از صد سال از انواع مختلف تحلیل تکنیکال استفاده شده است، اما هنوز هم اعتقاد بر اینه که این ابزارها و الگوهای تحلیل تکنیکال مهم هستند چرا که الگوهای حرکت قیمت را نشون میدن که اغلب تکرار میشه.

چطور از تحلیل تکنیکال میشه استفاده کرد؟

بازارهای سهام میتونن در طول روز بر روی موجهای جدید سوار بشن و نگرانی و هیجانهایی رو در سرمایهگذاران به وجود بیارن. اما یک روش دیوونتون میکنه. تحلیل تکنیکال یکی از روشهاییه که میتونه با استناد به تحقیق در رویدادهای گذشته به شما در یافتن روند بازار کمک کنه. اگه میخواهید در سهام، کالاها، ارزها، معاملات آتی و رمز ارزها معامله کنید پس چنین تحلیلی قطعاً به دردتون میخوره. این روش تحلیل برای شناسایی روندهای کوتاهمدت در بازار بسیار مناسبه.

اندیکاتورها در الگوهای تحلیل تکنیکال

میانگینهای متحرک

میانگین متحرک ساده با نماد (SMA) و میانگین متحرک نمایی با نماد (EMA)، دو نوع از میانگینهای متحرک هستند که به شما کمک میکنه الگوهای بعدی بازار را پیدا کنید. میتونید میانگین متحرک کوچکی رو با افزودن قیمت بستهشدن سهام یک شرکت و تقسیم آن بر تعداد روز محاسبه کنید.

بنابراین اگر میخواهید یک میانگین متحرک ۵۰ روزه را محاسبه کنید، باید قیمت بستهشدن سهام ۵۰ روز گذشته را جمع کنید و سپس آن را بر ۵۰ تقسیم کنید. به همین منوال میتونید میانگین متحرک ۱۰۰ و ۲۰۰ روزه را محاسبه کنید. از طرف دیگه میانگین متحرک نمایی به دادههای معاملات اخیر اهمیت بیشتری میده به همین دلیل میانگین متحرک نمایی در تشخیص تغییرات قیمت، نسبت به میانگین متحرک ساده بهتر عمل میکنه.

بنابراین میانگین متحرک انتخاب اکثر معاملهگران است. پلتفرمهای بسیاری وجود دارند که میتونند در محاسبه میانگین متحرک سهام یک شرکت به شما کمک کنن.

مکدی MACD

تفاوت بین میانگین متحرک ۲۶ روزه و میانگین متحرک ۱۲ روزه، میانگین متحرک همگرایی و واگرایی مکدی را به ما میده. مکدی منفی نشون میده که قیمت سهام احتمالا کاهش خواهد یافت در حالی که مکدی مثبت بیانگر آن است که قیمت سهام ممکنه در کوتاهمدت افزایش پیدا کنه.

اندیکاتورهای حرکتی

شاخص قدرت نسبی (RSI) یک شاخص حرکتی محبوب است. این اندیکاتور با استفاده از دادههای قیمت و حجم محاسبه میشه.

شاخص قدرت نسبی تعیین میکنه که سهامی بیش از حد فروخته یا خریداری شده. سهامی که بیش از حد فروخته میشه، میتونه گزینهی خوبی برای خرید باشه، زیرا احتمال کاهش بیشتر قیمت وجود نداره. از طرف دیگه سهامی که بیش از حد خریداری شده باشه ممکنه در کوتاهمدت اصلاح بشه.

مقدار شاخص قدرت نسبی از صفر تا صد است. سهامی بیش از حد خریداری شده که شاخص قدرت نسبی آن بالای ۷۰ باشه و وقتی این شاخص زیر عدد ۳۰ باشه یعنی سهام بیش از حد فروخته شده.

خط روند

خطوط روند روش دیگه برای بررسی بازار سهام یا ارز است و معاملهگران معمولاً از آن استفاده میکنن. وقتی یک خط روند صعودی باشه نشون میده تقاضا برای سهام خاص زیاده و احتمالاً قیمت افزایش خواهد یافت. برعکس وقتی یک روند شیب نزولی داره، احتمالا قیمت سهام کاهش پیدا میکنه، زیرا معاملهگران به دنبال فروش سهامشان هستند نه خرید!

الگوهای قیمتی یکی از ابزارها و الگوهای تحلیل تکنیکال

ابزارها و الگوهای تحلیل تکنیکال اشکال و خطوط عجیب و غریبی را در همه بازارها ایجاد میکنن. اما این عجیب بودن برای افراد ناآگاهه. اگه بدونید این شکل ها و خطوط چه ارزشی دارند!

واقعیت اینه که این الگوها و شکلهای ایجاد شده با اقدام حرکات قیمت در نمودارهای بازار بارها و بارها تکرار میشه. این الگوها شرایط بازار رو نشون میده که در آن معاملهگران به تحلیل میپردازند و ازش استفاده میکنن. گرچه الگوهای قیمتی نیز بیعیب و نقص نیستند اما فرصتهایی رو برای معاملهگر فراهم میکنن تا در آن بتونن بازار را شکست و کسب سود کنن.

در ادامه پست به چند نوع از الگوهای قیمتی میپردازیم و به سرمایه دیجیتالیهای عزیزمون آموزش خواهیم داد.

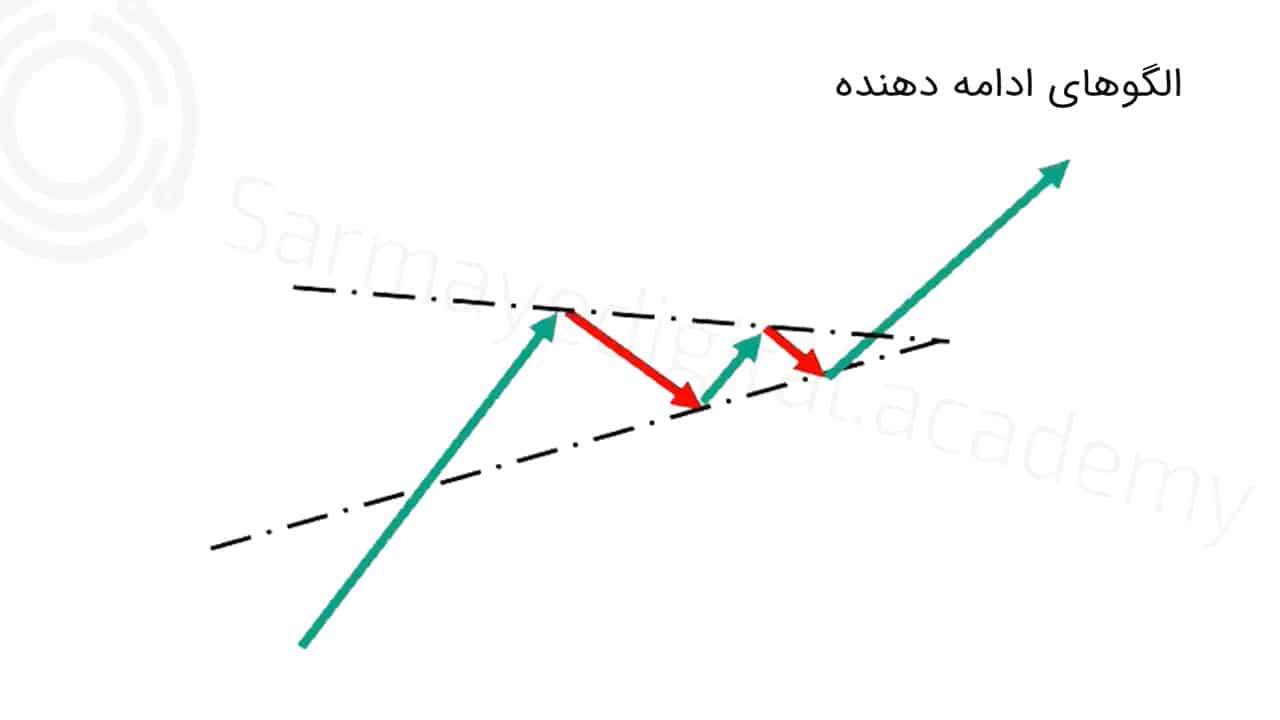

الگوهای ادامهدهنده

معاملهگران مدام از خودشون میپرسن که آیا روند فعلی ادامه داره؟! تصمیمگیری برای ورود و خروج در میانهی یک روند خیلی پیچیده است. شما هیچ وقت نمیدونید که آیا ارزی ریزشی خواهد بود یا خیر؟ اما راههای زیادی هست که بتونی تا حدی روند را تشخیص یا فرض کنید.

الگوهای ادامه دهنده به شما هشدار میدهند که چه وقت یک روند به حرکت خود ادامه میده و تا کِی و در چه جهت قرار خواهد گرفت. البته الگوهای ادامهدهنده همیشه درست از آب در نمیان، اما خیلی وقتها هم موفقآمیز بودن. اولین الگوی ادامهدهندهای که میخوام راجع بهش صحبت کنم، الگوهای مثلث هاست.

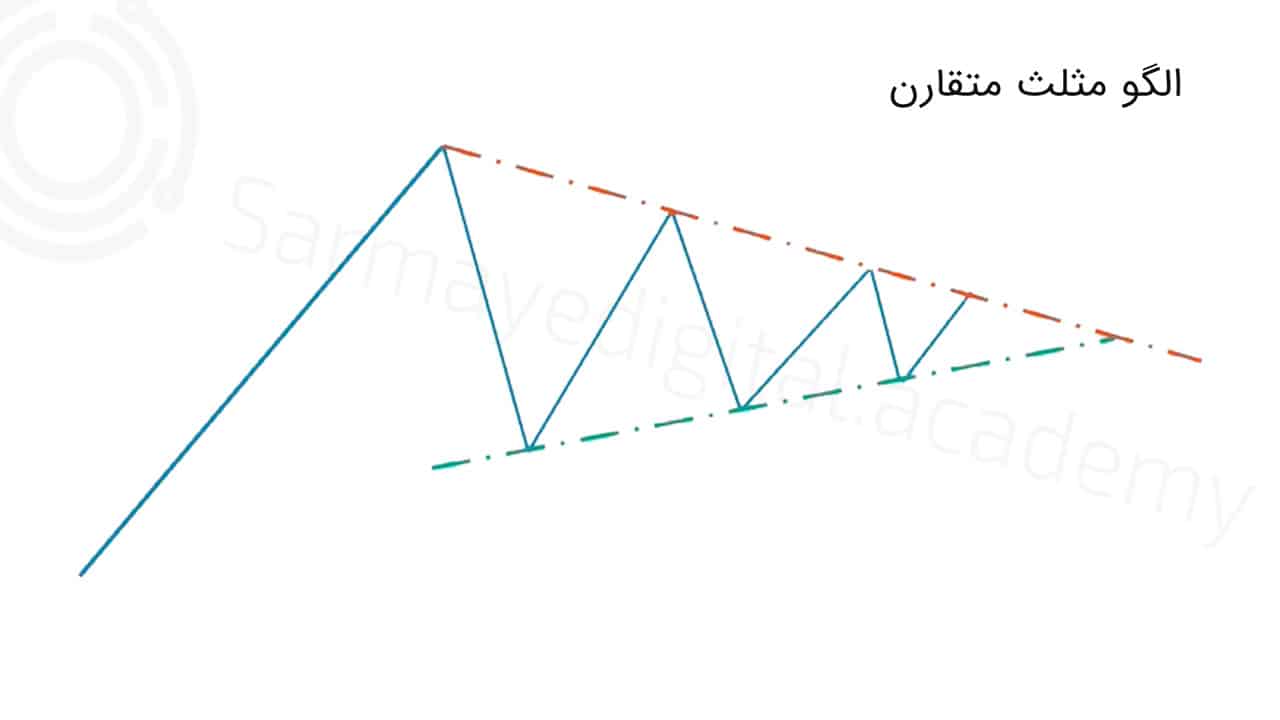

الگوی مثلث متقارن در الگوهای تحلیل تکنیکال

الگوی مثلث متقارن در الگوهای تحلیل تکنیکال

الگوی مثلث متقارن یکی از رایجترین ابزارها و الگوهای تحلیل تکنیکال برای تریدرها و معاملهگرانه. الگوی مثلث متقارن زمانی تشکیل میشه که ما شاهد یک روند صعودی هستیم، اما این روند با اصلاح مواجه میشه و دو خط روند کوتاه مدت میسازه که در شکل زیر مشاهده میکنید.

در مثلث متقارن معمولا شکست قیمتی مطابق با روند قبل از ورود به الگوی مثلث رخ میده. مثلاً اگر روند قبلی صعودی باشه احتمال شکست از سقف الگو بیشتره و بعد از اون میتونه یک پولبک (اصلاح قیمت) داشته باشه و سپس رشد سهم رو داشته باشه. ترجیحاً داخل مثلث هیچ خریدی انجام نشه و بعد از شکست از هر طرف سقف یا کف الگو اقدام به معامله کنید.

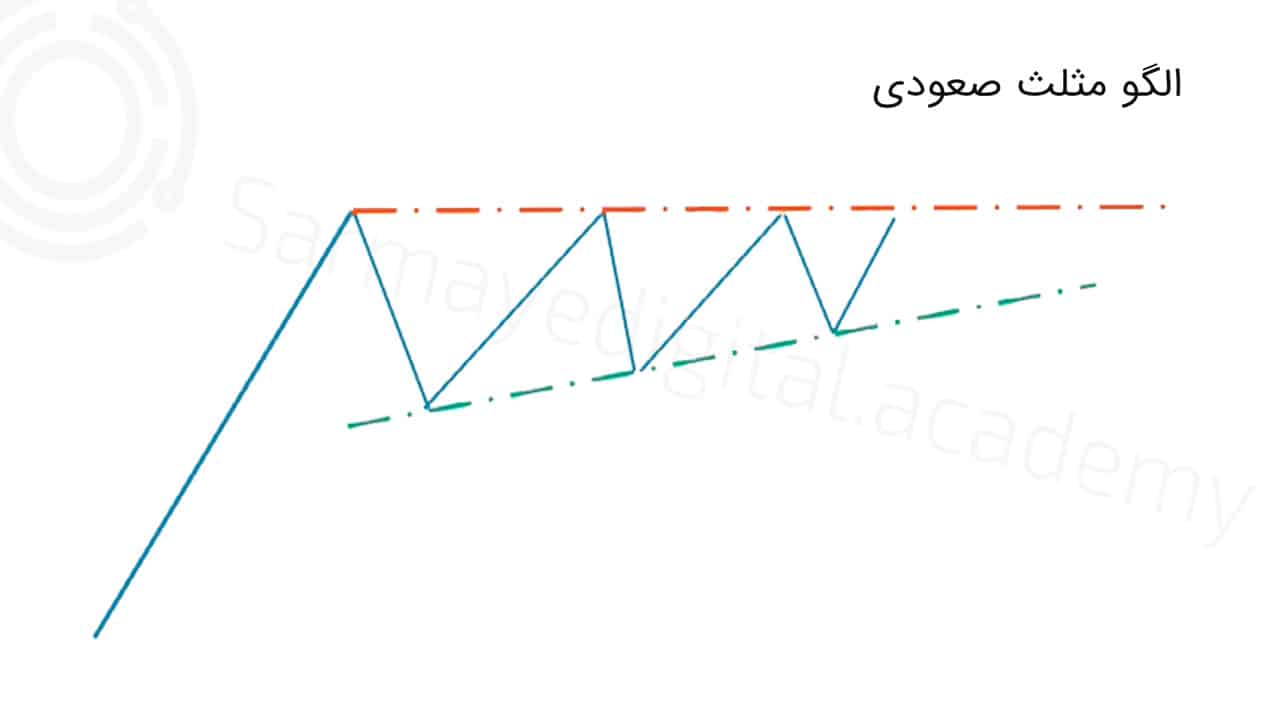

مثلث صعودی در الگوهای تحلیل تکنیکال

الگوی مثلث صعودی و مثلث متقارن شباهت زیادی به هم دارن اما تفاوت متمایزی که در مثلث صعودی وجود داره اینه که سقفهای مثلث صعودی در محدوده خط افقی قرار میگیرن و کفها یکی بالاتر از دیگری بسته میشن. در مثلث صعودی اکثر مواقع شکست از بالای روند رخ میده و کمتر دیده میشه که شکست قیمتی به سمت پایین داشته باشیم.

مثلث نزولی

الگوی مثلث نزولی در روندهای نزولی اتفاق میافته و دقیقاً برعکس مثلث صعودی هست که راجع بهش حرف زدیم. به این صورت که کفهای روند در یک خط افقی و سقفهای روند یکی پس از دیگری پایینتر بسته میشه. اکثر مواقع هم شکست به سمت قیمت کمتر اتفاق میافته.

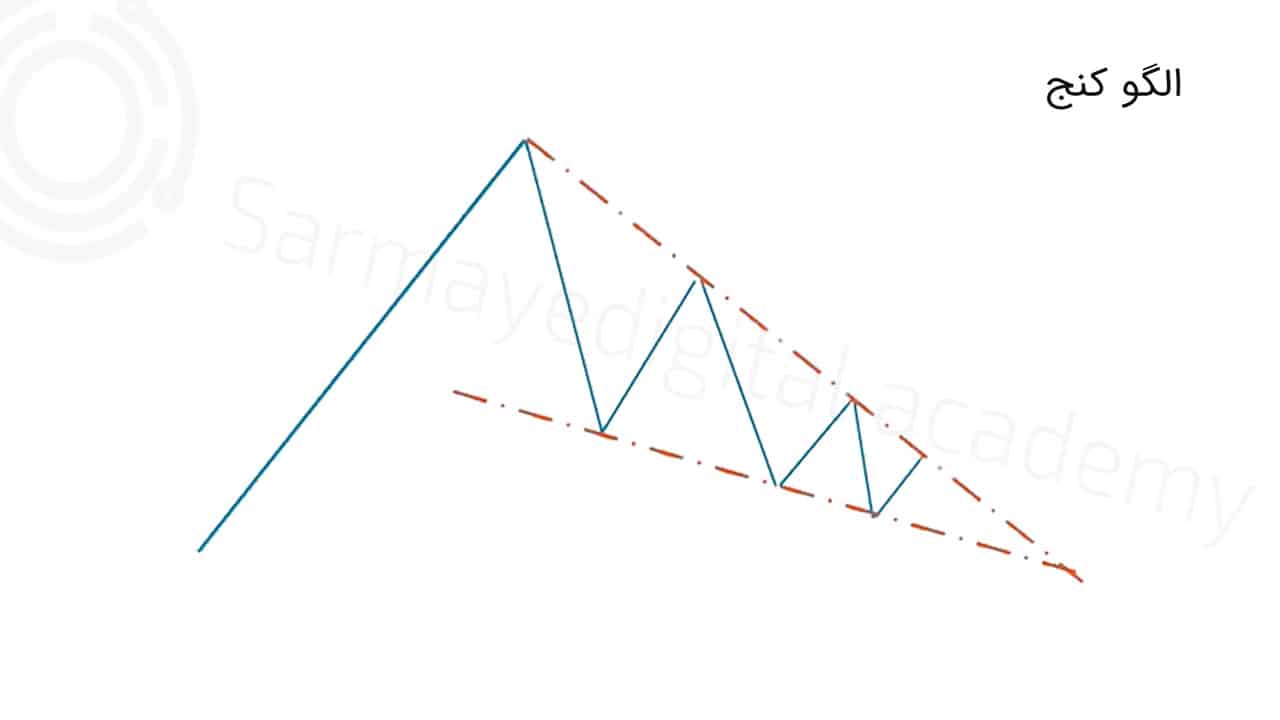

کُنج

الگوهای کنج، نوع دیگه از مثلثها هستند. این نوع الگو نیز میتونه نوعی از الگوهای ادامهدهنده باشه. کنجها در میانههای یک روند نزولی و صعودی اتفاق میفتن. تفاوتی که بین کنجها و دیگر الگوهای مثلث وجود داره اینه که ضلع بالایی و پایینی مثلث هم جهت هستند.

یعنی خطوطی که سقفها و کفها را به هم وصل میکنه هر دو در میانهی یک روند صعودی، نزولی هستن و در میانهی یک روند نزولی، صعودی هستند. شکست معمولا از بالا اتفاق میافتد.

تفاوت دیگری که بین الگوهای کنج و مثلثها وجود داره اینه که مثلثها در بازه زمانی دو الی سه ماه در تایمفریم یک روزه اتفاق میفتن. ولی کنجها بازه زمانی بلندمدت رو شامل میشه. یعنی درون یک الگوی کنج ممکنه ۶ ماه طول بکشه تا یک شکست رخ بده. در این بازه زمانی بازار به نوسانات درون الگو واکنش نشون میده.

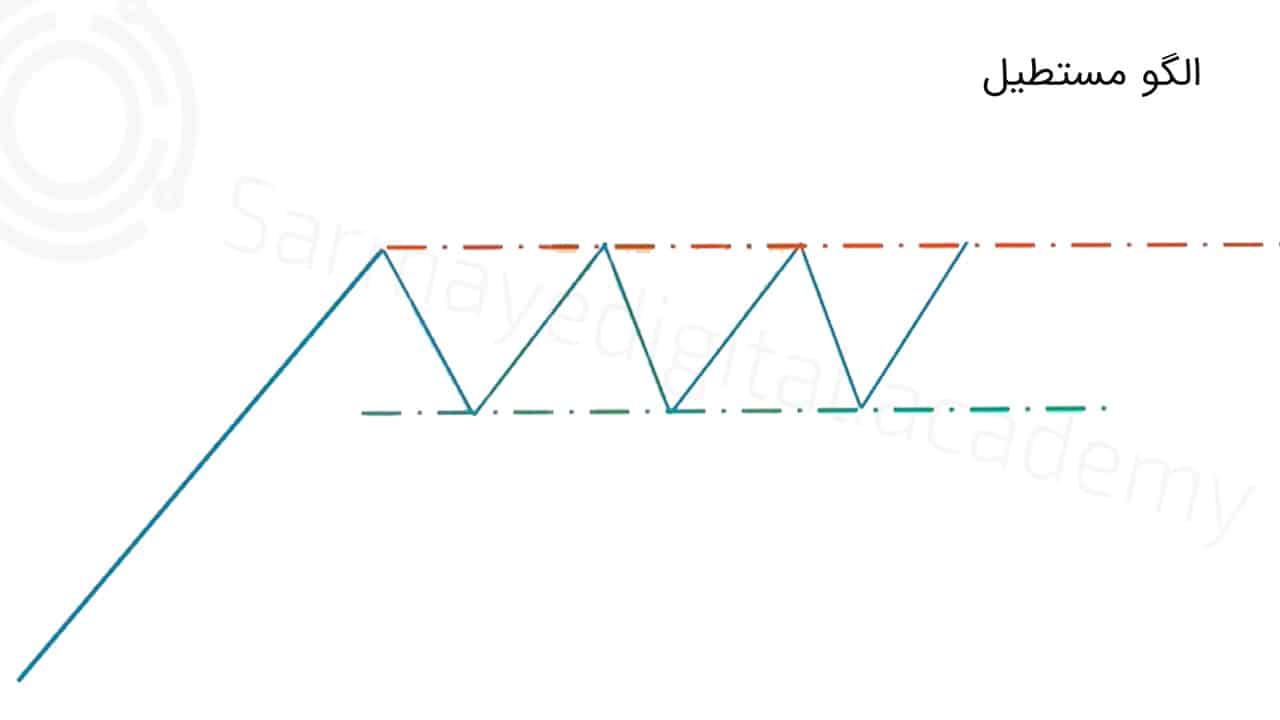

الگوی مستطیل

الگوی مستطیل نیز نوعی الگوی ادامهدهنده است که سهمها معمولاً در این الگو به اصطلاح استراحت میکنن. پس از یک رشد قیمتی معمولاً شاهد اصلاح قیمت هستیم که در آن معاملات بین دو خط افقی در بالا و پایین مستطیل انجام میشه. این خطوط افقی میتونه همون سطح مقاومت یا حمایت باشه. ترجیحاً معاملهای داخل الگو انجام نشه و منتظر شکست قیمت برای ورود و خروج باشید. این الگو هم در روند صعودی و هم در روند نزولی ممکنه رخ بده.

الگوی پرچم، جذابترین ابزارها و الگوهای تحلیل تکنیکال

الگوی پرچم، جذابترین ابزارها و الگوهای تحلیل تکنیکال

الگوهای پرچم بسیار جذابن و در بازار معاملاتی زیاد دیده میشن. یکی از ویژگیهای این الگو اینه که در بازه زمانی خیلی کوتاه، بازدهی بسیار خوبی برای سرمایهگذاران داره. برای پیدا کردن الگوی پرچم معمولاً باید به دنبال یک حرکت صعودی شارپی قیمت باشیم و بعد از آن شاهد اصلاح خیلی کم از لحاظ قیمتی و بعد از اون دوباره حرکت صعودی اتفاق میافته. این الگو تقریباً مشابه الگوی مثلث متقارن است اما بازههای زمانی الگوی پرچم کمتر از مثلث متقارن است. هر چه به انتهای مثلث پرچم نزدیکتر بشین، کندلهای نمودار کوچکتر خواهد شد. (سایهها بلند و بدنهها کوچکتر). معمولاً بعد از شکست ضلع بالایی شاهد رشد قیمت زیادی هستیم. یکی از جذابیتهای این الگو، هدف (تارگت) بالای آن است.

تا اینجا راجع به پرچم مثلث حرف زدم. حالا میخوام راجع به یک نوع الگو پرچم دیگه صحبت کنم که شبیه مستطیل است که در آن به جای اینکه نوسانات در قالب مثلثی تشکیل بشه در قالب مستطیل انجام میشه، اما از لحاظ رشد قیمتی تفاوتی با الگو پرچم مثلث نداره.

تا اینجا راجع به پرچم مثلث حرف زدم. حالا میخوام راجع به یک نوع الگو پرچم دیگه صحبت کنم که شبیه مستطیل است که در آن به جای اینکه نوسانات در قالب مثلثی تشکیل بشه در قالب مستطیل انجام میشه، اما از لحاظ رشد قیمتی تفاوتی با الگو پرچم مثلث نداره.

الگوی سر و شانه در کف، سر و شانه معکوس در سقف

الگوی سر و شانه هم نوعی از الگوهای ادامهدهنده است. این الگو معمولاً در سقف اتفاق میافته ولی گاهی در کف و سر وشانه معکوس در سقف انجام میشه.

الگوهای بازگشتی از ابزارها و الگوهای تحلیل تکنیکال

الگوهای بازگشتی به الگوهایی گفته میشه که در آن قیمت از روند قبلی خود به روند جدید تغییر میکنه.

3 نوع الگوی بازگشتی داریم که در ادامه راجع به تک تکشون با هم حرف میزنیم.

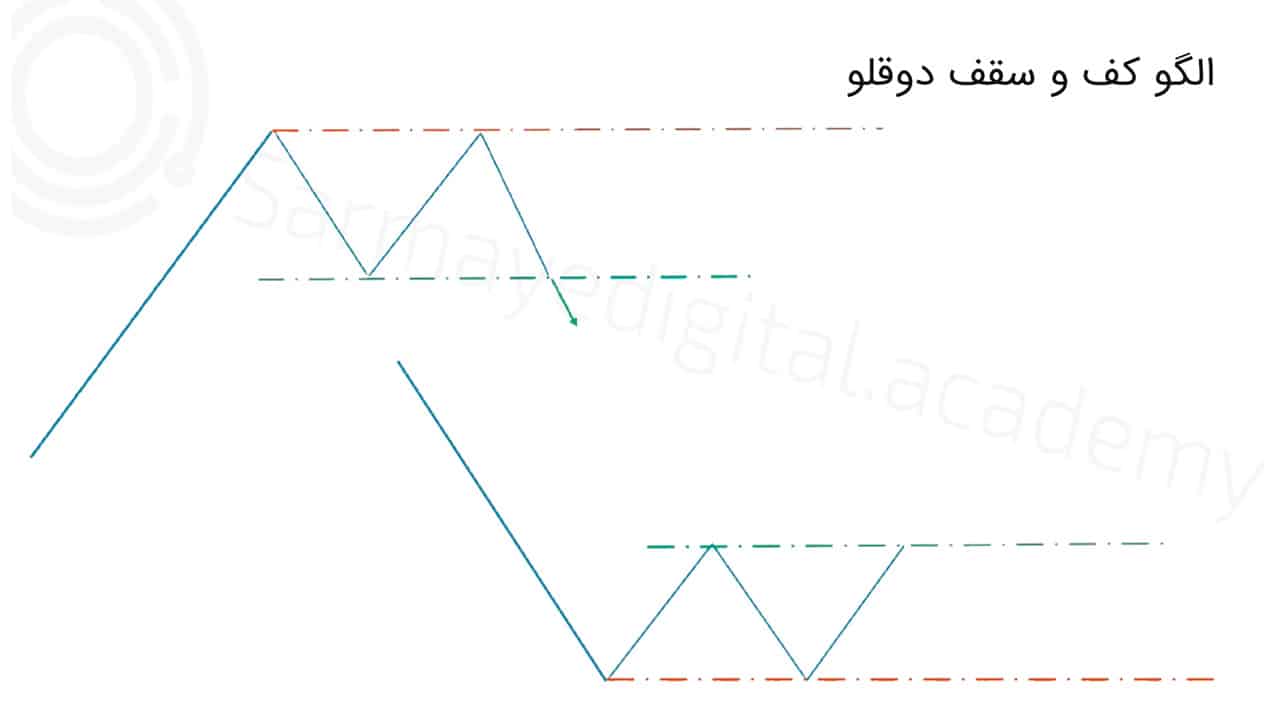

الگوی کف و سقف دوقلو

الگوی کف و سقف دوقلو بسیار شبیه الگو مستطیل در الگوهای ادامهدهنده است. بعد از این که یک حرکت صعودی اتفاق میفته، با یک اصلاح قیمت (پولبک)، قیمت در سطح موازی شروع به نوسان میکنه و زمانی میگفتیم این الگو مستطیل است که از ضلع بالایی و در جهت روند قبلی باشد. اما اگر در خلاف اون و ضلع پایینی رو شکست و به قولی شکست سطح حمایت رو تایید کرد، سقف دو قلو ایجاد میشه. و این الگو از جمله الگوهایی است که انتهای یک روند رو به ما نشون میده.

برعکس، این الگو فرصت خوبی را برای خرید ایجاد میکنه. انتهای یک روند نزولی ما شاهد نوسانات در قالب مستطیل هستیم و واکنش بین دو سطح حمایتی دوبار اتفاق میافتد که در اصطلاح میگیم کف دوقلو ایجاد شده. بعد از شکست سطح مقاومتی که ایجاد شده میتونیم سیگنال خرید بگیریم و به سهم وارد بشیم.

برعکس، این الگو فرصت خوبی را برای خرید ایجاد میکنه. انتهای یک روند نزولی ما شاهد نوسانات در قالب مستطیل هستیم و واکنش بین دو سطح حمایتی دوبار اتفاق میافتد که در اصطلاح میگیم کف دوقلو ایجاد شده. بعد از شکست سطح مقاومتی که ایجاد شده میتونیم سیگنال خرید بگیریم و به سهم وارد بشیم.

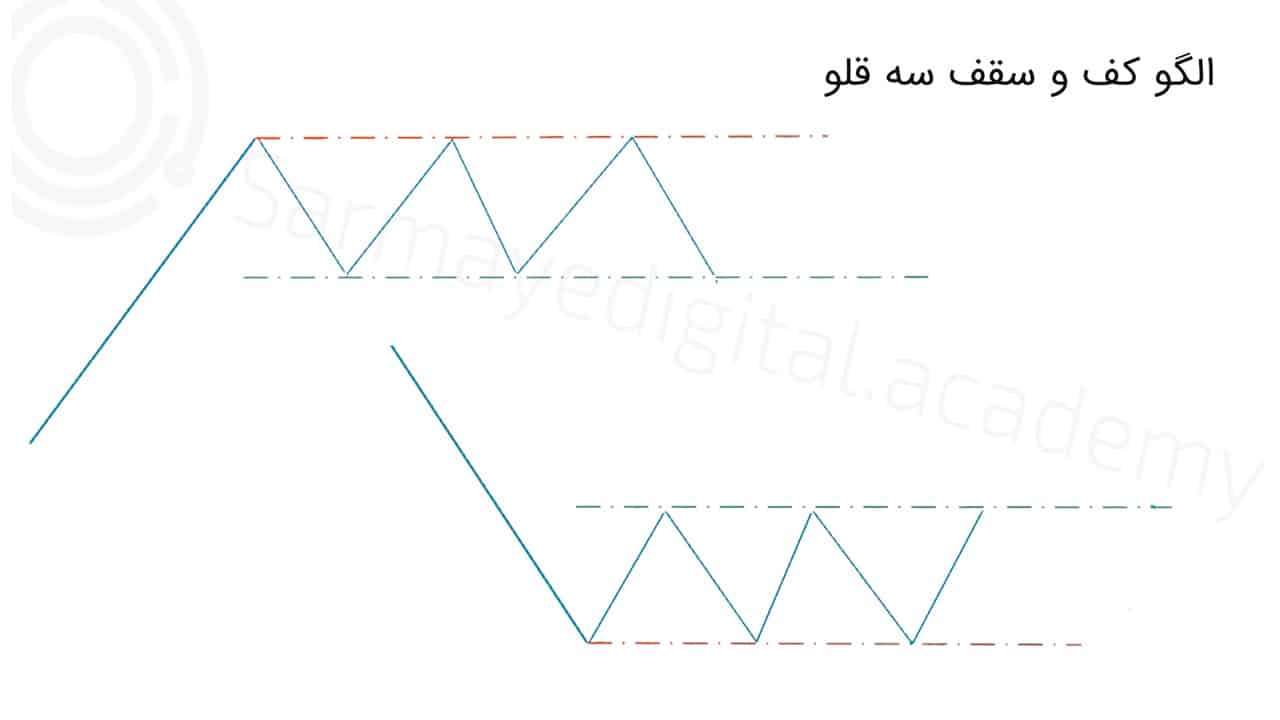

کف و سقف سه قلو

این الگو همانند الگوی کف و سقف دوقلو هست اما از اونجایی که از اسمش پیداست، 3 تا سقف یا کف داره.

در روند صعودی، نوسانات قیمتی بعد از یک اصلاح وارد الگوی مستطیلی میشه که در نهایت با ریزش مواجه هستیم. و برعکس در روند نزولی، قیمت بعد از یک اصلاح با سه بار برخورد، وارد رشد صعودی خود میشه و به تارگتهای احتمالی میرسه.

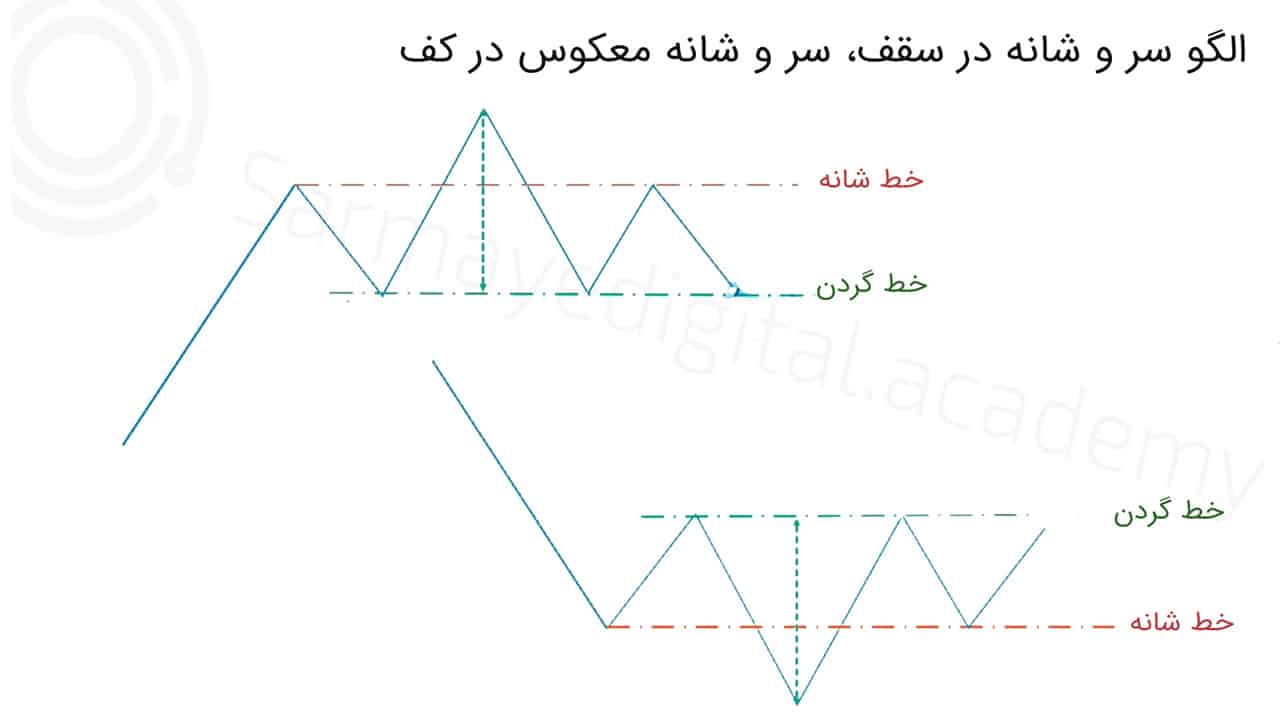

الگو سر و شانه در سقف، سر و شانه معکوس در کف

الگو سر و شانه در سقف، سر و شانه معکوس در کف

یکی دیگه از الگوهای جذابی که در بازار دیده میشه، الگوی سر و شانه در سقف، سر و شانه معکوس در کف هست. این الگو هدفهای جذابتری نسبت به الگو کف دو قلو و سه قلو داره که الان میریم باهاش آشنا میشیم.

اول میخوام الگوی سر و شانه معکوس در کف رو بگم. اگه دقت کنید توی عکس زیر یک سر و شانهای رو میبینید که انگار برعکس شده. دو تا شانه داریم یک سر.

نوسانات قیمت در این الگو اینطوریه که بعد از یک اصلاح قیمت، شاهد یک اصلاح مجدد هستیم و بعد از اون رشد قیمت و اصلاحی که دقیقا به اندازه اصلاح اول اتفاق میفته و دوباره رشد قیمت رو خواهیم داشت. در این الگو، زمانی باید موقعیت معاملاتی بگیریم که خط گردن شکسته و تایید بشه.

الگوی سر و شانه هم کاملا برعکس هست که در شکل زیر میبینید.

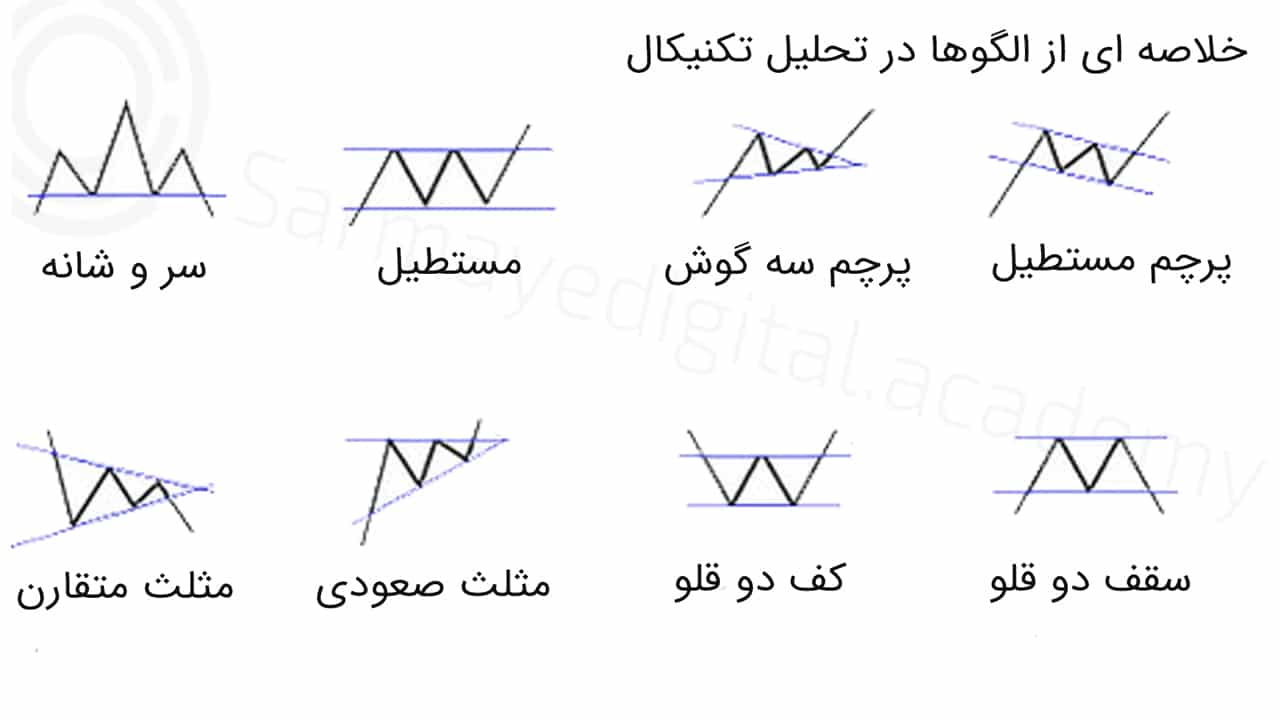

در آخر میخوام خلاصه ای از ابزارها و الگوهای تحلیل تکنیکال رو براتون تصویری بزارم تا بتونید راحتتر به ذهنتون بسپارید یا اینکه ذخیره کنید و بعدا ازش استفاده کنید.

منبع:

امتیاز 4.23 از 12 رای